C. LE DISPOSITIF DES FONDS DE GARANTIE APPARAÎT PUISSANT ET EFFICACE AU REGARD DES RETOMBÉES ÉCONOMIQUES QU'IL ENGENDRE

Le système des fonds de garantie gérés par Bpifrance consommant des dotations publiques, l'évaluation de son efficacité est indispensable. Les retombées économiques mesurées démontrent la puissance et l'efficacité de ce dispositif.

1. La théorie économique souligne tant les bénéfices que les risques potentiels d'un système des garanties publiques sur les prêts bancaires

Les banques commerciales font face à plusieurs types de difficultés lorsqu'elles évaluent les demandes de crédit des TPE et PME.

Comme l'explique une étude économique récente30(*), selon la théorie économique, le marché bancaire est marqué par des situations d'asymétries d'information31(*) et d'existence de coûts fixes32(*), qui génèrent des difficultés pour les banques commerciales dans le traitement des demandes de crédit, en particulier des TPE et PME.

En effet, les banques peinent à apprécier le risque associé au remboursement du prêt car ces entreprises ont rarement des états financiers courant sur un nombre significatif d'années. Pour les créations d'entreprises, il n'y a même par principe aucun recul sur l'activité de l'entreprise. En outre, les banques peuvent difficilement se couvrir contre le risque de non-remboursement du prêt en prenant des sûretés car ces entreprises n'ont pas toujours eu le temps de constituer un collatéral lié à leur activité. Enfin, ces entreprises étant de petite taille, les montants de prêt sollicités sont souvent relativement faibles, ce qui renchérit relativement les coûts fixes, réduisant l'incitation des banques à examiner ces demandes de prêt.

Face à ces écueils du marché, la mise en place d'un système de garantie publique sur les prêts peut permettre d'améliorer l'accès au financement bancaire des TPE et PME.

En premier lieu, la garantie permet aux banques de partager avec une institution publique le risque de l'octroi d'un prêt, ce qui est de nature à inciter les banques à financer des entreprises qui se trouvaient « au bord du financement ». En deuxième lieu, alors que la règlementation prudentielle dite « de Bâle » impose aux banques de maintenir des fonds propres « réglementaires » proportionnels au niveau de risque de leurs actifs, la garantie élimine une partie du risque de crédit. Dans ces conditions, l'existence d'une garantie permet aux banques de financer un montant cumulé de prêts plus important pour une même quantité de fonds propres mobilisée. En troisième lieu, dans les cas où l'octroi de la garantie fait l'objet d'une instruction par les services de l'institution garante (en l'espèce, Bpifrance), la banque bénéficie d'un deuxième regard expert sur une demande de prêt, ce qui réduit par nature les asymétries d'information et donc le risque pris par elle.

Néanmoins, la théorie économique souligne également des risques potentiels liée à la mise en place de fonds de garantie.

Tout d'abord, la théorie économique s'appuie sur le principe que les agents (les banques et les emprunteurs en l'espèce), notamment au sein des marchés de capitaux, sont rationnels et que leurs décisions conduisent à une allocation optimale des ressources. Or, un système de garantie trop souple (tarification faible, quotité élevée, faible exigence de collatéral, etc.) pourrait conduire les banques à financer des projets peu ou pas rentables, nuisant à la bonne allocation des ressources et donc à l'efficacité économique (concept d' « overlending »). Ensuite, un dispositif de garantie peut donner naissance à des phénomènes d' « anti-sélection » : le dispositif serait sollicité par les banques les moins aptes à estimer correctement les risques associés aux demandes de prêts, conduisant à un coût élevé de la garantie pour les pouvoirs publics et à une efficacité économique faible. Par ailleurs, le système de la garantie peut générer un phénomène d'« aléa moral » : en sécurisant les banques et en réduisant le besoin d'offrir des sûretés pour les entreprises, le mécanisme pourrait conduire à une prise de risque excessive. Enfin, si la tarification de la garantie est trop faible, un risque d'effet d'aubaine peut apparaître pour les banques : ces dernières pourraient solliciter la garantie sur des prêts qu'elle juge « sûrs » et qu'elles auraient octroyés dans tous les cas.

Il ressort de ces éléments que la théorie économique ne permet pas de juger de l'opportunité de principe de l'existence de systèmes de garantie sur les prêts bancaires. C'est en réalité le bon calibrage des paramètres de la garantie (quotité, tarification, exigence de collatéral, modalités d'octroi, etc.) qui détermine concrètement l'impact positif ou négatif du dispositif.

2. Les évaluations empiriques témoignent de l'efficacité du dispositif des fonds de garantie publics

Plusieurs travaux empiriques d'évaluation des retombées économiques des fonds de garantie ont été menés par des économistes. Globalement, ces études semblent montrer que les systèmes de garantie examinés présentent d'importants avantages, sans que des effets négatifs notables n'apparaissent.

Une première étude, publiée en 2019, a examiné l'impact des programmes européens de garanties publiques financés par l'Union européenne et mis en place par le Fonds européen d'investissement (FEI) en faveur des PME. L'étude a procédé à une évaluation pan-européenne, dans plusieurs pays européens, visant à comparer le devenir des entreprises soutenues indirectement à celui d'entreprises comparables n'ayant pas reçu de prêts garantis. Les résultats de l'étude témoignent d'un bilan plutôt positif : les prêts garantis entraînent une croissance des actifs des entreprises (entre 7 et 35 % selon les pays), des ventes (entre 6 et 35 %), et de l'emploi (entre 8 et 30 %). Les entreprises soutenues sont également entre 4 et 5 % moins susceptibles de faire faillite. Des limites de ces programmes de garantie apparaissent néanmoins également : les prêts garantis étudiés n'ont pas eu d'impact significatif sur la rentabilité, et l'effet sur la productivité est ambivalent33(*).

D'autres études ont plus directement porté sur les garanties mises en oeuvre par Bpifrance.

Une étude, publiée également en 2019, a cherché à examiner l'efficacité d'un programme de garantie publique sur les prêts bancaires en période de crise économique et de contraintes fortes sur l'accès au crédit (credit crunch). L'analyse a porté sur l'impact sur l'emploi d'un programme de garantie exceptionnellement déployé en 2008 et 2010 par Oséo (ancêtre de Bpifrance) en soutien à la trésorerie des entreprises. Ce programme était composé de deux fonds de garantie des crédits bancaires de 652 millions d'euros, permettant une capacité d'intervention de 6 milliards d'euros, au profit de crédits de court ou moyen terme pour les TPE, PME et ETI rencontrant des difficultés de trésorerie n'étant pas d'origine structurelle. Les principales conclusions de l'étude sont les suivantes :

- le programme a eu un effet déclencheur sur la souscription d'emprunts bancaires, en particulier pour les entreprises les plus contraintes financièrement ;

- les salariés des entreprises bénéficiaires ont eu une probabilité plus faible que les autres de perdre leur emploi et d'être au chômage, y compris plusieurs années après l'obtention du prêt garanti par l'entreprise (jusqu'en 2015) ; les salariés bénéficient en moyenne d'un surcroit de rémunération de 20 % par rapport aux entreprises non bénéficiaires ;

- le programme a permis de préserver 217 000 années en emploi entre 2009 et 2015, soit en moyenne 31 000 emplois par an ;

- une fois pris en compte le solde du fonds de garantie fin 2015 et les économies réalisées par l'assurance chômage, le coût pour les finances publiques est négatif (gain global pour les finances publiques).34(*)

En outre, quatre études ont porté directement sur les garanties, et fonds de garantie associés, aujourd'hui mis en oeuvre par Bpifrance.

Les conclusions de quatre études récentes commandées par Bpifrance sur les retombées économiques des fonds de garantie

Dans une volonté de mesurer l'impact économique des fonds de garantie gérés par Bpifrance, cette dernière a lancé un cycle d'évaluation, qui s'est traduit par la publication de quatre études, toutes réalisées sous la supervision d'un comité de pilotage associant notamment l'État et différentes institutions, ainsi que des chercheurs et économistes spécialisés.

Deux études ont ainsi été produites directement par des économistes de Bpifrance. Une première étude a mesuré l'impact économique des fonds de garantie « création » et « développement » opérés par Bpifrance35(*). Une deuxième étude s'est intéressée aux retombées économiques de la garantie de Bpifrance pour les opérations de reprises de fonds de commerce36(*). Les principales conclusions sur l'octroi de la garantie sont les suivantes pour les générations de bénéficiaires étudiées (2007 à 2015) :

- les banques mobilisent la garantie pour financer des entrepreneurs ayant un profil plus risqué que la moyenne, ce qui est cohérent avec l'objectif : les entrepreneurs créant ou reprenant une entreprise pour la première fois sont surreprésentés au sein du fonds de garantie « création » (71 % des bénéficiaires contre 63 % des créateurs d'entreprise ayant obtenu un prêt sans garantie) et du fonds « transmission » (77 % des bénéficiaires contre 73 % des repreneurs non bénéficiaires). De même, la part des entrepreneurs demandeurs d'emploi au moment de démarrer leur projet est plus forte au sein du fonds « création » (40 % contre 27 %) et du fonds « transmission » (21 % contre 12 %), ces entrepreneurs étant a priori plus susceptibles d'éprouver des difficultés pour mobiliser un collatéral ;

- la garantie a un impact positif et significatif sur la croissance des entreprises grâce au crédit débloqué : peut être observée une hausse du taux de survie à 3 ans, estimée à 8 points de pourcentage pour la garantie « création » et à 4 points de pourcentage pour les garanties « développement » et « transmission ». Une hausse du chiffre d'affaires est également observée : l'octroi d'une garantie se traduit par un surcroît de chiffre d'affaires d'environ 10 % à un horizon de 3 ans après le soutien pour les bénéficiaires du fonds « développement » et de 19 % pour les bénéficiaires du fonds « transmission ». Enfin, l'octroi de la garantie conduit à une hausse de l'emploi, avec environ un emploi additionnel par entreprise soutenue à un horizon de trois ans pour les fonds « création » et « développement ».

- la garantie semble être un dispositif efficace au regard des ressources publiques mobilisées : l'étude des fonds création et développement estime par exemple que le montant de dotation nécessaire pour créer ou sauvegarder un emploi est compris entre 2 800 euros et 3 500 euros selon les profils d'entreprises soutenues.

Une troisième évaluation, co-produite cette fois par des économistes de Bpifrance et des chercheurs, a mesuré l'impact du dispositif de garantie sur la distribution de crédit des banques commerciales françaises37(*). Cette étude a permis de mesurer l'impact d'une facilitation de l'accès au dispositif de garantie (baisse du seuil de la procédure de « délégation » de l'octroi de la garantie) sur la production de crédit des banques françaises, dans une période de reprise économique (années 2015 et 2016). L'étude, focalisée sur le segment des prêts à la création d'entreprise, démontre que cette facilitation de l'accès à la garantie a eu un impact positif sur la production totale de crédit des banques françaises (garantie ou non), compris entre + 6 % et + 13 % à un horizon d'un an (selon les hypothèses retenues). Cet impact représente entre 70 et 140 millions d'euros de crédit supplémentaire, et entre 500 et 1 000 prêts additionnels. L'étude montre également qu'en parallèle, le profil de risque des bénéficiaires de garantie ne s'est pas dégradé post-relèvement des seuils. Ces différents éléments suggèrent que même dans un contexte économique favorable, faciliter l'accès des banques aux garanties de prêts permet d'augmenter les prêts bancaires accordés aux entreprises en création, sans détériorer la qualité des entreprises créées38(*).

Enfin, une quatrième étude a porté sur l'évaluation de l'impact économique des PSG de Bpifrance. Pour ce qui concerne le volet garantie de ces PSG39(*), cette étude estime qu'un euro de dotation immobilisé permet de générer entre 6 et 9 euros d'investissement.

Source : Bpifrance, les quatre études publiées et réponses aux questionnaires des rapporteurs spéciaux par Bpifrance et la direction générale du Trésor

Le croisement des résultats de ces études semble suggérer que la garantie est un dispositif efficace au regard des ressources publiques mobilisées, notamment en raison de l'effet de levier de la garantie. Les rapporteurs spéciaux constatent que l'effort d'évaluation des dispositifs des fonds de garantie par Bpifrance a été fortement renforcé ces dernières années, d'autant qu'il est associée à une politique d'ouverture des données dont peuvent se saisir les chercheurs pour procéder à des évaluations indépendantes. La plus récente étude produite40(*) a d'ailleurs impliqué des économistes n'appartenant pas à Bpifrance.

Les auditions organisées par les rapporteurs spéciaux ont néanmoins été l'occasion de constater que de nouvelles évaluations pourraient être opportunément produites. Il pourrait s'agir, d'une part, d'intégrer dans les calculs les retombées économiques indirectes, notamment s'agissant des moindres dépenses publiques en matière de chômage et de la hausse des recettes fiscales et sociales liée aux emplois créés ou préservés, pour juger de l'efficience du dispositif. Il serait également opportun de comparer l'efficience économique, pour un euro de dotation publique, des fonds de garantie par rapport à d'autres types d'interventions, comme les subventions ou les crédits d'impôts. En outre, il serait souhaitable que les évaluations soient menées par des chercheurs indépendants.

Recommandation n° 2 - Bpifrance, Ministère de l'Économie, des Finances et de la Souveraineté industrielle et numérique : poursuivre le travail d'évaluation de l'efficience économique des fonds de garantie gérés par Bpifrance, en privilégiant une démarche intégrant les gains indirects et en comparant les résultats obtenus avec d'autres types d'interventions en faveur des entreprises, notamment les subventions et les crédits d'impôts.

En outre, les auditions et travaux menés par les rapporteurs spéciaux ont été l'occasion d'aborder le sujet du niveau du seuil de « délégation »41(*) de la procédure d'octroi de la garantie de Bpifrance, aujourd'hui plafonné à 200 000 euros. Ce seuil a été doublé en 2015, passant de 100 000 euros à 200 000 euros, ce qui a conduit, selon une étude récente42(*), à une hausse du nombre et du montant cumulé des prêts, pour un montant de dotation publique par emploi additionnel créé par ce biais compris entre 5 800 et 7 400 euros, sans que ne soient pris en compte les avantages indirects (réduction des dépenses de chômage, hausse des cotisations sociales, etc.). En résumé, comme l'indique l'étude, les « différents résultats suggèrent que faciliter l'accès des banques françaises à la garantie peut stimuler la production de crédit pour les entreprises en création sans dégrader la qualité du portefeuille garanti, et ce même en phase d'expansion du cycle économique ». En outre, il convient de noter que les conditions de la garantie pour les banques sont le plus souvent légèrement plus avantageuses (quotité garantie plus élevée et prime moins onéreuse) dans le cadre de la procédure de délégation de la décision que dans le cadre de la procédure de notification.

L'idée d'un éventuel nouveau relèvement du seuil de délégation a semblé, lors des auditions, faire l'objet d'un certain consensus non seulement au sein du monde bancaire mais également auprès de la plupart des économistes. Si Bpifrance a souligné les limites intrinsèques que présenterait un niveau de seuil de délégation trop élevé43(*) et souligné le besoin pour Bpifrance de continuer à gérer un nombre suffisant de dossiers en direct (via la procédure de notification) pour conserver le lien avec le monde entrepreneurial, il apparaît qu'une hausse modérée du seuil serait bénéfique. Et ce d'autant plus que les banques ont montré, à l'occasion du déploiement des PGE, leur capacité à continuer à évaluer correctement les risques alors même que les conditions de la garantie étaient beaucoup plus favorables que pour les fonds de garantie classiques, en termes de quotité garantie.

Recommandation n° 3 - Bpifrance - : prévoir un rehaussement modéré du niveau du seuil, applicable au montant des prêts bancaires, en-dessous duquel l'octroi des garanties de Bpifrance est délégué aux banques (« procédure de délégation »).

3. Le dispositif bénéficie aujourd'hui à un nombre important d'entreprises, dans de nombreux secteurs et sur tout le territoire

Au total, en 2022, les fonds de garantie nationaux (fonds de place et fonds associés à un PSG), ont permis la couverture de 6,37 milliards d'euros d'engagements de garantie pris cette année-là, en hausse de 19,8 % par rapport à 2021. 96 491 prêts ont été garantis en 2022, soit une hausse de 45,1 % par rapport à 2021. S'y ajoutent les engagements de garantie pris sur le compte des fonds de garantie régionaux, pour 350 millions d'euros en 2022, en hausse de 15,1 %, au profit de 2 635 prêts.

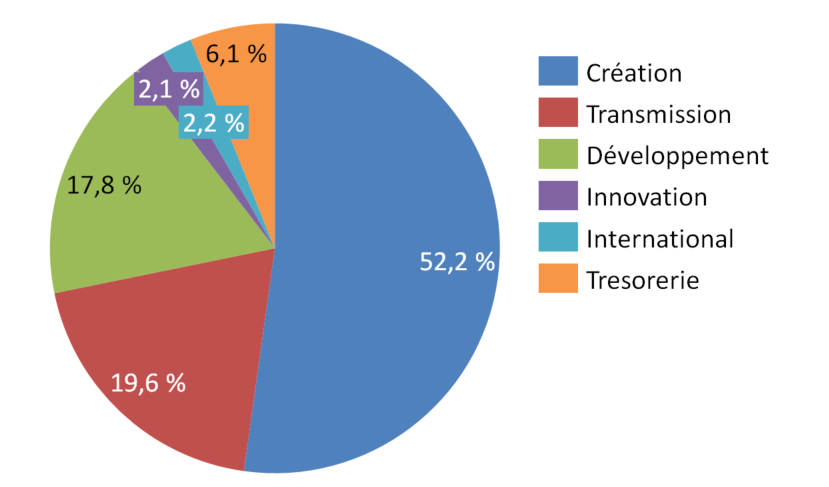

Pour ce qui concerne les fonds nationaux de garantie de place, les engagements de garantie pris en 2022 se sont établis à 4,1 milliards d'euros (soit 64,5 % des engagements de garantie). Les fonds de garantie de « Création » d'entreprises représentent 52,2 % du montant (79 % des dossiers), les fonds de « Transmission » 19,6 % et les fonds « Développement » 17,8 %, soit près de 90 % en cumulé pour ces trois principaux types de fonds. Par ailleurs, sur les 4,1 milliards d'euros garantis, 3,7 milliards sont constitués par des crédits bancaires classiques, 200 millions d'euros sur des prêts en fonds propres et environ 200 millions d'euros sont des prêts de court terme.

Répartition des engagements en garantie

pris en 2022 sur les fonds nationaux

de garantie de place par types de

fonds

(en millions d'euros)

Source: commission des finances du Sénat, d'après les documents transmis par Bpifrance

Les crédits bancaires associés à ces engagements de garantie représentent quant à eux environ 8 milliards d'euros en 2022, au profit de 62 339 entreprises44(*). Ce niveau est plus élevé qu'en 2020 (environ 6 milliards d'euros) et 2021 (environ 7 milliards d'euros), années durant lesquelles le déploiement massif des PGE a conduit à une baisse de la mobilisation de la garantie classique.

En 2022, les prêts bancaires garantis par Bpifrance représentent environ 2 % du total des prêts accordés aux entreprises en France, cette proportion atteignant 4 % pour les prêts inférieurs à 1 million d'euros.

Pour ce qui concerne les fonds nationaux de garantie associés à un PSG, les engagements de garantie pris en 2022 se seraient établis à 2,26 milliards d'euros en 2022 (soit 35,5 % des engagements en garantie). Les crédits de Bpifrance (financeur) associés à ces engagements de garantie représentent quant à eux environ 4,96 milliards d'euros, en hausse de 9,1 %.

Les garanties de Bpifrance octroyées via les fonds de garantie nationaux en 2022 connaissent une répartition géographique couvrant l'ensemble du territoire. Sur le territoire métropolitain, des entreprises de toutes les régions sont concernées ; les régions Auvergne-Rhône-Alpes et Île-de-France regroupent à elles deux plus d'un tiers des montants garantis, que ce soit sur les fonds de place ou les fonds associés à des PSG.

Répartition géographique des

montants garantis

en 2022 via les fonds de garantie nationaux sur

les prêts bancaires

(en pourcentage)

Source: Bpifrance

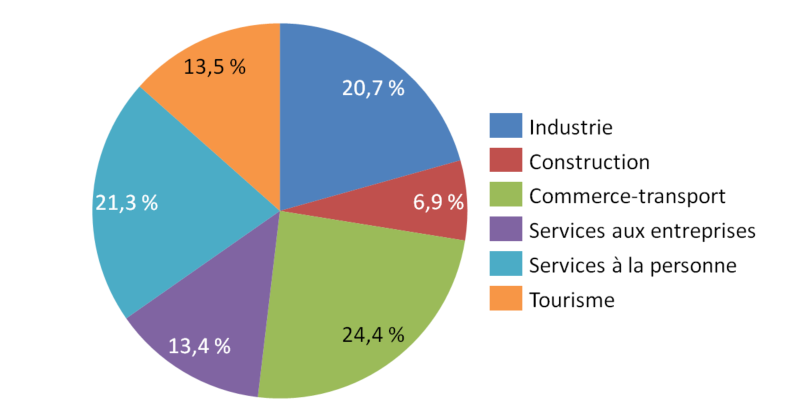

La répartition par secteur économique des montants garantis via les fonds nationaux de place, très stable depuis au moins une dizaine d'années, témoigne du fait que l'ensemble du tissu économique entrepreneurial bénéficie du dispositif45(*).

Répartition sectorielle des montants

garantis via les fonds de place

gérés par Bpifrance

en 2022

(en pourcentage)

Source: commission des finances du Sénat, d'après les réponses aux questionnaires des rapporteurs spéciaux

Pour ce qui concerne les garanties sur les PSG, selon la classification fournie par Bpifrance aux rapporteurs spéciaux, ce sont les entreprises des secteurs de l'industrie manufacturière (25 %), du commerce et de la réparation de véhicules (19 %), des activités spécialisées, scientifiques et techniques (16 %) et de l'information et de la communication qui en bénéficient le plus (10 %).

Enfin, s'agissant de la typologie des entreprises bénéficiant de prêts garantis via les fonds nationaux de garantie de place, ce sont les TPE qui sont les plus concernées. Elles représentent, en 2022, 87 % des bénéficiaires et 60 % du montant des garanties, contre respectivement 13 % et 40 % pour les PME. Pour ce qui concerne les montants garantis sur les PSG, les rapporteurs spéciaux ne disposent pas de la ventilation par type d'entreprise, étant rappelé qu'outre les TPE et PME, peuvent également en bénéficier les ETI.

Le stock d'engagements en garantie d'actifs associés aux fonds de garantie nationaux gérés par Bpifrance (y compris les fonds de garantie européens et privés, qui représentent une part relativement marginale), qu'ils soient « de place » ou associés à un PSG, représente un montant cumulé de 21,9 milliards d'euros au 31 décembre 2022, contre environ 12 milliards d'euros en 2012. Cette forte hausse est principalement imputable aux fonds de garantie internes (associés aux PSG), l'encours moyen des fonds de garantie de place étant resté relativement stable. Alors qu'environ 85 % des garanties portaient sur des prêts bancaires en 2012 contre 15 % pour les PSG, ces ratios étaient respectivement de 57 % et 43 % en 2021. La dynamique en faveur des PSG s'est en outre encore renforcée à l'occasion de la crise sanitaire.

S'ajoutent à ce montant les engagements de garantie régionaux (fonds de garantie régionaux), qui s'élevaient à cette date à 1,19 milliard d'euros. Au total, les engagements de garantie atteignaient ainsi 23,1 milliards d'euros à fin 2022.

Certains fonds de garantie présentent des engagements d'un niveau élevé. Ainsi, 9 fonds ou compartiments de fonds de garantie présentent des engagements de garantie supérieurs à 700 millions d'euros au 31 décembre 2022, parmi lesquels :

- le fonds de garantie « Création PME et TPE » (fonds de place) : 2,15 milliards d'euros ;

- le fonds de garantie « Développement » (fonds associé à un PSG) : 2,114 milliards d'euros ;

- le fonds de garantie « Prêt vert » (fonds associé à un PSG) : 1,02 milliard d'euros ;

- le fonds de garantie « Transmission PME et TPE » (fonds de place) : 998,5 millions d'euros ;

- le fonds de garantie « Prêt tourisme » (fonds associé à un PSG) : 542,3 millions d'euros.

* 30 Les développements suivants sur la théorie économique sont tirés de l'Évaluation de l'impact économique des fonds de garantie de place opérés par Bpifrance (fonds « création » et « développement ») de juin 2020, dont les auteurs sont Alexandre Gazaniol et Mathilde Lê.

* 31 Les asymétries d'information désignent les situations dans lesquelles les acteurs d'un marché, ici le prêteur et l'emprunteur, ne disposent pas de la même information, qu'il s'agisse de la qualité du produit échangé, des risques auxquels sont exposés les agents ou encore des comportements de chacune des parties à une transaction. Sur le marché bancaire, l'emprunteur a plus d'informations sur son entreprise et la rentabilité de son projet que la banque.

* 32 Que l'on peut définir comme les coûts incompressibles, quel que soit le montant de la transaction.

* 33 Brault, Julien & Signore, Simone, 2019. "The real effects of EU loan guarantee schemes for SMEs: A pan-European assessment" EIF Working Paper Series 2019/56, Fonds européen d'investissement

* 34 « Employment Effects of Alleviating Financing Frictions: Worker-level Evidence from a Loan Guarantee Program », Jean-Noël Barrot, Thorsten Martin, Julien Sauvagnat, Boris Vallée, 2019.

* 35 Évaluation de l'impact économique des fonds de garantie de place opérés par Bpifrance (fonds « création » et « développement ») - juin 2020, Alexandre Gazaniol et Mathilde Lê.

* 36 Évaluation de l'impact économique des opérations de transmission financées par les fonds de garantie de Bpifrance - octobre 2021, Mathilde Lê.

* 37 Évaluation de l'impact économique des fonds de garantie de place opérés par Bpifrance - exploitation d'une expérience naturelle (relèvement du seuil de délégation) - janvier 2022 : Alexandre Gazaniol, Johan Hombert, Frédéric Vinas.

* 38 Voir infra.

* 39 Évaluation de l'impact économique des prêts sans garantie de Bpifrance - juin 2020, Alexandre Gazaniol.

* 40 Évaluation de l'impact économique des fonds de garantie de place opérés par Bpifrance - exploitation d'une expérience naturelle (relèvement du seuil de délégation) - janvier 2022 : Alexandre Gazaniol, Johan Hombert, Frédéric Vinas

* 41 Voir supra.

* 42 Évaluation de l'impact économique des fonds de garantie de place opérés par Bpifrance - exploitation d'une expérience naturelle (relèvement du seuil de délégation) - janvier 2022 : Alexandre Gazaniol, Johan Hombert, Frédéric Vinas.

* 43 Voir supra les risques théoriques associés aux systèmes de garantie.

* 44 Une entreprise peut bénéficier de plusieurs prêts garantis.

* 45 Voir graphique ci-dessous.